令和7年度改正で所得税の基礎控除が引き上げられることになりました。

当初の税制改正案では基礎控除を10万円引き上げるという改正でしたが、その後改正の内容に修正が入りましたので見ていきます。

基礎控除の特例が創設

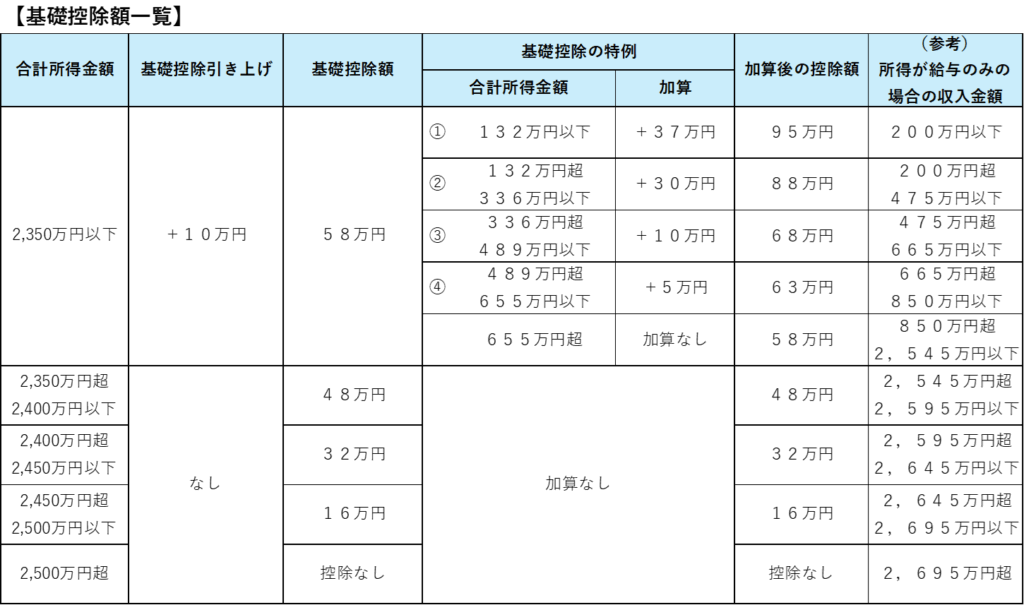

当初の税制改正法案では、基礎控除の額を48万円から58万円に10万円引き上げることとされていました。

しかし、少数与党となり法案の成立には野党との合意形成が必要となったため、この改正法案は国会審議で修正され、10万円の引き上げに加えて年収に応じて基礎控除を上乗せする「基礎控除の特例」が創設されました。

改正されたのは(1)基礎控除の10万円の引き上げと(2)基礎控除の特例(基礎控除額に一定額の加算)です。

(1)基礎控除の引き上げ

【対象者】

合計所得金額2,350万円以下

【改正の内容】

基礎控除を10万円引き上げて58万円にする

(2)基礎控除の特例

【対象者】

合計所得金額655万円以下

【改正の内容】

①合計所得金額132万円以下 →基礎控除58万円+加算37万円=95万円

②合計所得金額132万円超336万円以下 →基礎控除58万円+加算30万円=88万円

③合計所得金額336万円超489万円以下 →基礎控除58万円+加算10万円=68万円

④合計所得金額489万円超655万円以下 →基礎控除58万円+加算 5万円=63万円

文字にするとわかりづらいですね。

表にすると下の一覧のようになります。

所得が給与のみの場合、年収850万円までが基礎控除の特例の対象となり、年収2,545万円までが基礎控除10万円引き上げの対象となります。

注意点

所得に応じて基礎控除の額を加算する基礎控除の特例ですが、上記表の①の加算は恒久措置となりますが、②③④の加算は令和7年、令和8年分の時限措置となります。

②③④に該当する方は令和9年分以後は加算がなくなり、基礎控除は58万円となります。

また、基礎控除の引き上げ及び基礎控除の特例は所得税のみで、個人住民税を計算する際の基礎控除は改正されていません。そのため、個人住民税に対する減税効果はありません。

※個人住民税は給与所得控除の引き上げは行われています。

令和7年は要注意

基礎控除の引き上げ等の改正は、令和7年分以後に適用されます。

改正法が令和7年12月1日に施行されるため、令和7年については、改正前の税額表により毎月の給与等にかかる源泉徴収税額を計算し、年末調整で改正後の税額に修正することになります。

令和7年12月以降に年末調整を行う方、確定申告を行う方は改正後の制度により税額が計算されますので特別な手続きは必要ありません。

問題は令和7年12月1日より前に年末調整、確定申告を行う方です。

例えば、従業員の死亡退職による退職時に年末調整を行った方、年の途中で海外転勤となり非居住者となった時に年末調整を行った方、個人事業者の死亡により準確定申告を行った方などが考えられます。

この場合、改正前の制度により税額が計算されるため、改正後の制度により税額を再計算するためには、従業員が確定申告を行うか、準確定申告等によりすでに申告を行っている場合は更正の請求を行うことが必要となります。

まとめ

基礎控除の特例が創設されたことで当初の改正案よりも控除額が増加し、減税効果は大きくなりました。

しかし、所得に応じて基礎控除額が変動することで計算が複雑となり納税者が理解しにくい制度となってしまいました。

令和9年以後、基礎控除の特例の適用を受けることができるのは給与収入200万円以下の方だけであるとどのくらいの方が理解できるのか…。

改正前の制度と改正後の制度が切り替わる令和7年の年末調整、確定申告は特に注意しましょう。

(参考)

給与所得控除が改正!最低保障額が65万円に引き上げ はこちら

R7年改正 配偶者特別控除を満額適用できる年収金額は?はこちら