令和5年度改正で特定資産の買換えの圧縮記帳を適用するための要件として、所轄税務署長に圧縮記帳を適用する旨の届出を提出する要件が追加されました。

土地や建物の買換えを行い、圧縮記帳を適用しようと考えている法人は注意が必要です。

特定資産の買換えの圧縮記帳とは?

法人が、特定の資産(棚卸資産を除く)を譲渡し、一定期間内に特定の資産を取得して事業の用に供する場合には、圧縮記帳が認められています。

適用対象となる資産は、次のようなものがあります。

1 航空機騒音障害区域の内から外への買換え

2 既成市街地等およびこれに類する一定の区域(人口集中地区)内における土地の計画的かつ効率的な利用に資する施策の実施に伴う土地等の買換え

3 長期所有資産の買換え(所有期間が10年を超える国内にある土地等、建物、構築物から国内にある一定の土地等、建物もしくは構築物への買換え)

4 日本船舶から日本船舶への買換え

特に利用の可能性が高いのは、「長期所有資産の買換え」です。

所有期間が10年を超える土地や建物が対象となるため、昔から所有している土地・建物を売却し、新たな土地・建物を取得した場合には対象となる可能性が高いです。

追加された届出書の提出

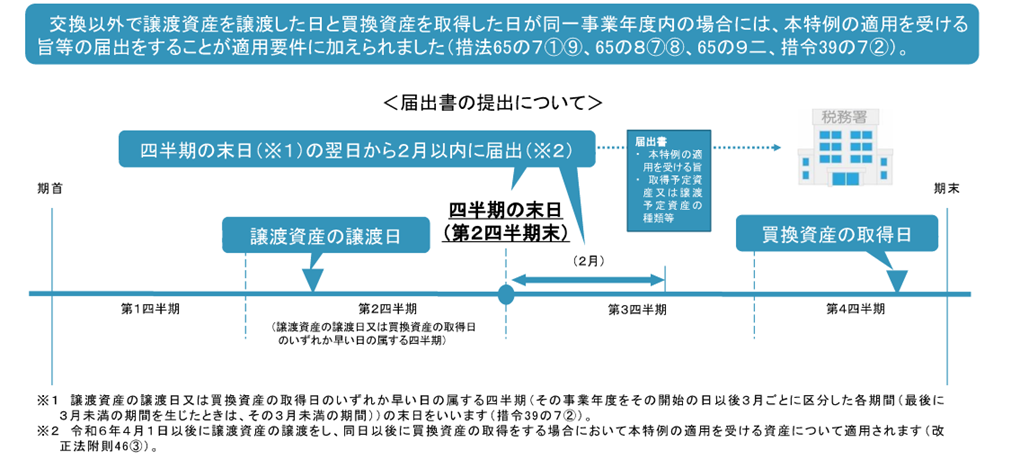

令和6年4月1日以降に買換えを行う場合には、譲渡資産の譲渡日又は買換資産の取得日のいずれか早い日を含む3月期間(四半期)の末日の翌日から2か月以内に、一定の事項を記載した届出書を納税地の所轄税務署長に提出する必要があります。

届出書には、届出者の名称、納税地、譲渡資産・取得資産の種類等を記載します。

税務署より「特定の資産の買換えの場合の課税の特例の適用に関する届出書」が準備されておりますのでこちらを作成して期限内に税務署へ提出しましょう。

(出典:国税庁「令和5年度法人税関係法令の改正の概要」より)

今回の改正は、土地等の売買取引を多く行う大企業等が、申告時に圧縮記帳の要件に合致する譲渡資産と買換資産の組み合わせを事後的に作成し、圧縮記帳の適用を受けていた実態があったことから、その是正のため見直しが行われたようです。(税務通信3765号より)

「買換え」の特例なのに譲渡資産と買換資産が紐づけとなっていないというのは趣旨に合わないということでしょう。

注意点

これまでは、決算で買換えの圧縮記帳が適用できるのに気づき慌てて圧縮記帳を適用するといったこともできましたが、今後は事前に届出を提出していないと圧縮記帳を適用することができません。

法人側が今回の改正を認識していない場合、買換え資産の譲渡・取得を行った際に、顧問税理士へ情報が通知されないことが考えられます。

顧問税理士が買換えを実施したことを知った時にはすでに届出の提出期限を過ぎており、圧縮記帳が適用できないといったことが想定されます。

圧縮記帳が適用できない場合、土地等の譲渡によって生じた譲渡益に税金がかかることとなります。

まとめ

土地や建物を多く所有する大企業等でもない限り、特定資産の買換えの圧縮記帳を頻繁に適用するといったことはありませんが、中小企業でも「長期所有資産の買換え」に該当するケースはよくあります。

圧縮記帳が適用不可となると多額の納税が発生する可能性があります。

資産の買換えを行う場合は、顧問税理士と綿密に情報を共有し、届出の提出漏れがないように注意しましょう。