令和6年12月20日に令和7年度税制改正大綱が公表されました。

今回の目玉である年収103万円の壁の改正について解説します。

年収の壁は103万円から123万へ

給与所得者の年収の壁は103万円から123万円へ引き上げられました。

引き上げられた20万円の内訳は基礎控除+10万円、給与所得控除+10万円です。

基礎控除は、合計所得金額が2,350万円以下である個人の控除額が58万円(改正前:48万円)へ引き上げられました。

給与所得控除は、最低保障額が65万円(改正前:55万円)へ引き上げられました。

この改正は令和7年分の所得税、令和8年分の住民税から適用されます。

給与や年金の源泉徴収については令和8年1月以後に支払う給与等から変更になります。

令和7年の給与等の源泉徴収には改正が間に合わないためでしょう。

改正前の控除額を基に源泉徴収を行うことになりますので、令和7年の年末調整では多くの従業員は源泉所得税の還付額が増えることになります。

特定親族特別控除(仮称)の新設

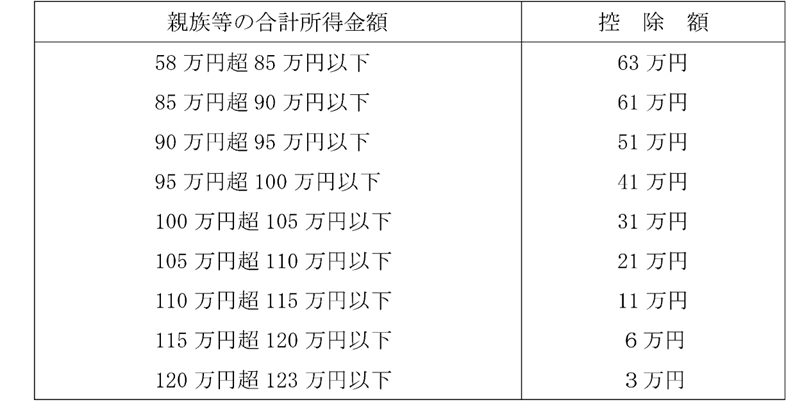

生計を一にする年齢19歳以上23歳未満の親族等(配偶者、青色事業専従者を除く)が居る場合、その親族等の所得金額に応じて、下記の金額が控除される「特定親族特別控除(仮称)」が設けられます。

これは、大学生がアルバイトをして年収123万円(改正前:103万円)を超えると、親の扶養親族から外れてしまい、結果として親の税金が増えてしまうことが、大学生の働き方を阻害しているとの指摘を受けて対応したものです。

大学生の子の年収150万円(所得85万円)までは、親は特定扶養控除63万円と同額の63万円の所得控除を受けることができます。

また、子の所得が85万円を超えたとしてもいきなり控除額が0円となるのではなく、段階的に控除額が低減する仕組みとなっています。

(出典:令和7年度税制改正大綱)

期待していたほど手取りは増えない?

当初、国民民主党が主張していた178万円とは大きな隔たりがありますが、長らく動くことのなかった年収103万円の壁が動いたのは大きな成果といえます。

ただ、手取りが増えたと感じるほどの大きな減税効果が生じるかというと、個人的には疑わしいと思っています。

給与所得控除の最低保障額が10万円引き上げられましたが、あくまでも最低保障額です。

年収190万円までは65万円が控除されますが、年収190万円を超えてからの控除額は、従来と変わらない見込みです。

給与所得控除額の上限195万円(子育て・介護世代210万円)も引き上げとなっていません。

また、給与の支給を受けない個人事業主は、給与所得控除の適用がないため、基礎控除10万円の引き上げしか恩恵を受けることができません。

特定親族特別控除は、親の扶養の範囲内を意識して働いていた大学生にとってはよい改正です。

最低賃金が時給1,000円を超えましたので今と一昔前では働き方が違ってきます。

物価も上昇していることから、103万円を超えて働きたいという大学生のニーズはあるでしょう。

働き手の確保に一定の効果はあるのではないでしょうか。

ただ、年末調整の実務を行うものとしては頭の痛い改正です。

上記の表をもう一度見てください。

所得5万円刻みで控除額が変わっています。

年末調整の書類を会社に提出する11月末ごろに、お子さんのその年の年収がいくらになるかを正確に把握できる親がどのくらいいるのでしょうか?

12月後半の冬休みにまとめてシフトを入れる学生も多いはず。

お子さんの年収が変わると親の控除額が変わり、年末調整の結果が変わる…。

「控除額が違います。修正してください」と、税務署から連絡がくる未来が想像できます。

(連絡する税務署も大変です)

所得に応じて控除額が変わるのはいいとして、段階を3段階ぐらいに減らすなどもう少し配慮があればよかったのですが残念です。

毎年のように年末調整が複雑なものとなっています。

年末調整を行う事業者に過度な負担がかからない制度にしてもらいたいものです。

(最近の改正では「特定」とか「特別」というワードを入れがちですね。)