働き方の多様化により近年フリーランスとして働かれている方が増えてきています。

フリーランスの方に仕事を依頼した場合、報酬料金以外に仕事にかかった旅費交通費の実費相当額を請求されることがあります。

この旅費交通費の支払は、一見報酬ではないので源泉徴収は不要に見えますが、実は原則として源泉徴収が必要となります。税務調査で指摘を受けることもあるため注意が必要です。

原則、源泉徴収が必要

謝金、賞金、研究費、取材費、材料費、車代などの名目で支払われるものであっても報酬、料金等の性質を有するものは源泉徴収の対象となる報酬・料金に含まれます。(所得税法基本通達204-2)

そのため、旅費交通費として支払われる実費相当額も源泉徴収の対象となります。

源泉徴収が不要な例外もある

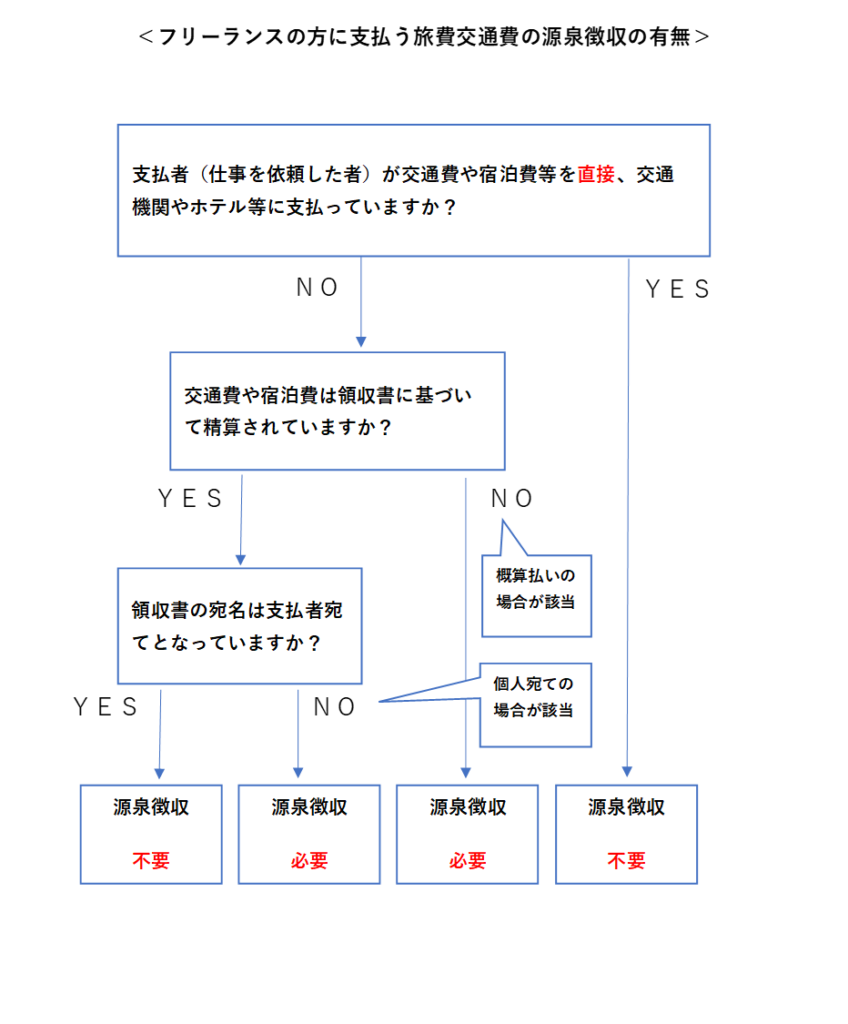

原則としては、旅費交通費という名目であっても源泉徴収が必要となりますが、例外があります。

報酬、料金等の支払者が直接、交通機関やホテル等に支払う交通費、宿泊費等で、その金額が通常必要な範囲内のものであるときは、源泉徴収の対象となる報酬・料金に含めなくてもよいことになっています。(所得税法基本通達204-4)

つまり、交通手段や宿泊場所を支払者(仕事の依頼人)が手配してくれる場合です。

この場合、フリーランスの方は旅費交通費を支払者に請求することはありませんから例外的に源泉徴収は不要となります。

しかし、この方法では、支払者が直接、交通機関やホテルの予約、支払いなどを行う必要があり、手間がかかってしまいます。

また、仕事を受ける側としても自分の使い勝手のいい交通機関、ホテルを利用したいという要望もあるでしょう。

そのため、別の精算方法として、フリーランスの方が交通機関やホテルなどの支払いを立替えておいて、「支払者宛ての領収書」を受け取って後日精算する方法があります。

この方法では、「支払者が直接、交通機関やホテル等に支払う交通費、宿泊費等」とはいえませんが、フリーランスの方が行った交通機関やホテル等への支払いは、立替払いを行っただけであり、「支払者宛ての領収書」に基づいて精算されていれば、実態として支払者が直接支払ったものと同一視できるため、源泉徴収は不要となります。

個人(フリーランス)宛ての領収書はNG

源泉徴収不要となるのは、「支払者宛ての領収書」に基づいて精算する場合であるため、

①領収書を提示せず概算払いで精算する場合や、

②個人(フリーランス)宛ての領収書を基に精算した場合については源泉徴収が必要

となります。

源泉徴収を行わないのであれば、必ず「支払者宛ての領収書」をもらうようにしましょう。

フローチャート

フリーランスへ支払う旅費交通費の源泉徴収の有無を図にすると、以下のようになります。

まとめ

フリーランスに支払う報酬及び旅費交通費に対して源泉徴収を行っているか否かは税務調査の論点となりやすい箇所となります。

源泉徴収漏れの指摘を受けた場合、支払者側は源泉徴収の義務があるため、税務署に本来徴収すべきであった源泉税を追加で納付することになります。

後日、支払者側はフリーランスの方から徴収漏れであった源泉税を徴収できればいいのですが、「過去の徴収漏れを今更請求できない」、「追加徴収を行うと手間と時間がかかる」などの理由から、支払者側で徴収漏れ分の源泉税を負担するケースが多いのが実情です。

予期せぬ税負担が生じないよう、フリーランスの方へ報酬、旅費交通費を支払う際には源泉徴収に注意しましょう。