インボイス制度開始後、免税事業者から減価償却資産を取得した場合、取得価額について注意が必要です。

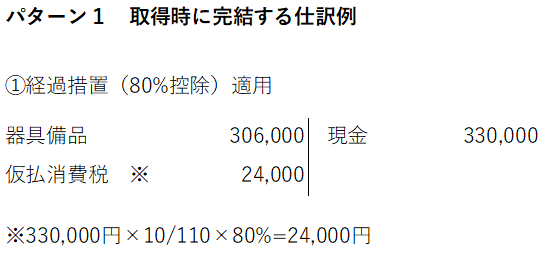

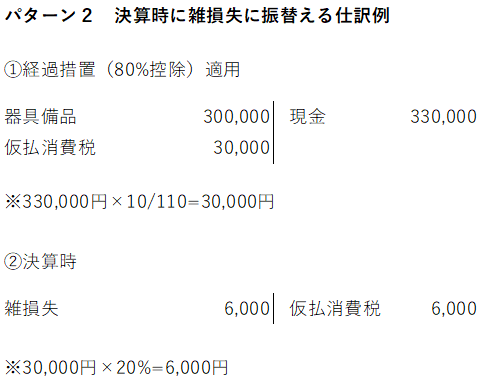

経過措置(80%控除、50%控除)を適用した場合の仕訳例

インボイス制度では、免税事業者からの仕入れや経費の支払いについては、インボイスの交付を受けることができないため仕入税額控除を行うことができません。

しかし、経過措置(80%控除、50%控除)により令和5年10月から令和8年9月までの期間は80%、令和8年10月から令和11年9月までの期間は50%の仕入税額控除が認められています。

この経過措置を適用して減価償却資産を取得した場合、仕訳は次の2通りが考えられます。

(取引例) 免税事業者より令和6年1月にパソコンを330,000円(税込み)で購入した。

上記の仕訳例では、器具備品の取得価額はパターン1で306,000円、パターン2で300,000円となっており、経理処理の方法によって取得価額が異なっています。

この場合、税務上、正しい取得価額はパターン1の306,000円となります。

よって、減価償却費は取得価額306,000円として計算を行う必要があります。

パターン2で仕訳を行った場合、減価償却資産の取得価額が6,000円少なくなるため、申告調整が必要となります。

<別表調整>

(取得した事業年度)

①減価償却超過額 6,000(加算・留保)

⇒取得価額の不足額を加算

②減価償却超過額認容 ×××(減算・留保)

⇒6,000円分取得価額が少ないことによる減価償却不足額を減算

※①と②を一体として加算・留保のみで調整するのもよい

(翌事業年度以降)

減価償却超過額認容 ×××(減算・留保)

⇒6,000円分取得価額が少ないことによる減価償却不足額を減算

控除できない消費税分は減価償却資産の取得価額に算入

経理処理方法は2通りありますが、実務上取るべき経理処理方法はパターン1です。

パターン2の経理処理は、申告調整を毎期行っていく必要がありとても煩雑です。

また、ただでさえ忙しい決算時に調整を行うとなるとうっかり調整を失念してしまう可能性があります。できる限りパターン1で経理処理するようにしましょう。

しかし、パターン1で経理処理したくても自社の会計システムが経過措置に対応できておらず、パターン2でしか経理処理を行うことができないことも考えられます。

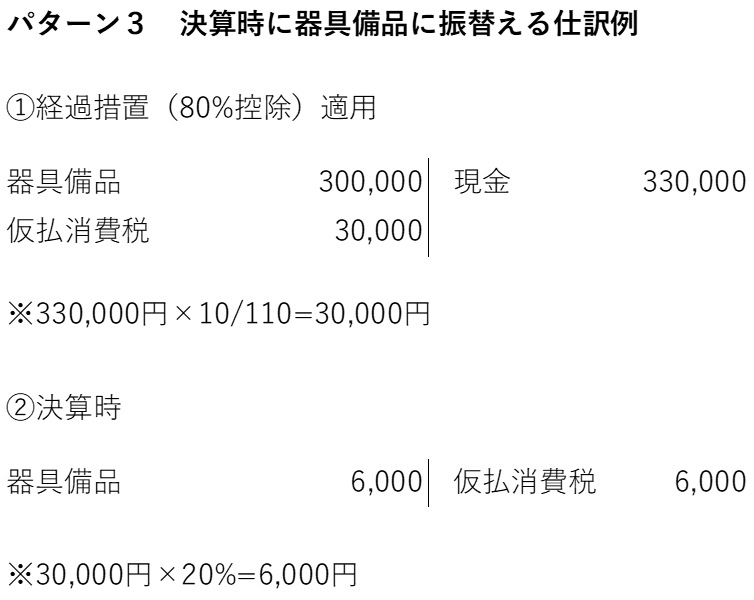

その場合、減価償却資産の取得時にパターン1の仕訳を計上することができなかったとしても、正しい取得価額で減価償却費を計算し、申告調整が生じないよう次のように仕訳を計上できるか検討しましょう。

このパターン3は、決算の際に器具備品の取得価額を訂正する必要は生じますが、煩雑な申告調整は不要となります。

(参考)インボイス制度 免税事業者から棚卸資産を取得した場合の申告調整 はこちら