インボイス制度では、インボイスの記載事項である「税率ごとに区分した消費税額等」に1円未満の端数が生じた場合には、一のインボイスにつき、税率ごとに1回の端数処理を行うこととなっています。

つまり、インボイスごとに「税率ごとに区分して合計した税抜金額」に税率を乗じるなどして端数処理が1回のみとなるようにします。

では、立替金精算書を交付した場合はどうなるのでしょうか?立替金精算書も同様に1回のみの端数処理が必要となるのでしょうか?

立替金精算書の端数処理は1回に限らない

結論としては、立替金精算書はインボイスに該当しないため、精算書につき1回の端数処理を考慮する必要はありません。

そのため、立替を行った支払先ごとに消費税の端数処理を行い、立替金精算書に記載すればよいこととなります。

立替金精算書とは

インボイス制度では、原則、仕入税額控除を行うためにはインボイスの保存が必要となります。

取引先に経費を立て替えてもらった場合、立替てもらった経費のインボイスは、取引先宛てに交付されたものとなります。取引先宛てに交付されたインボイスを取引先より受け取り、そのまま保存しても自社に交付されたインボイスを保存していることにはなりません。

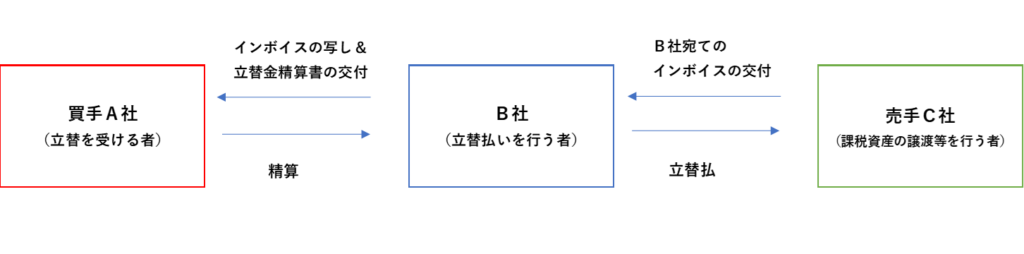

そこで、立替払いに係る「インボイスの写し」と、取引先が作成した「立替金精算書等」をセットで保存し、取引先宛てのインボイスは自社が負担したものであることを明らかにすることで、インボイスの保存要件を満たすことになります。

ただし、立替払いを行う法人が、「インボイスの写し」が大量になるなどの事情により、写しの交付が困難な場合には、立替払いを行う法人がインボイスの原本を保存していれば、「立替金精算書等」の保存のみで仕入税額控除を行うこともできます。

立替金精算書はインボイスではない

上記の図では、A社(買手)がC社(売手)からの課税仕入れについてインボイスの保存要件を満たすためには、C社(売手)がB社宛(立替)に交付したインボイスと、B社(立替)がA社(買手)に交付した立替金精算書等の書類を併せて保存することが必要となります。

この場合、B社(立替)がインボイス発行事業者でなくても、C社(売手)がインボイス発行事業者であればA社(買手)は仕入税額控除を行うことができます。(国税庁Q&A問92参照)

B社(立替)がインボイス発行事業者でなくても仕入税額控除を行うことができるということは、B社(立替)が交付する書類はインボイスに該当しないということです。

つまり、A社(買手)にとってのインボイスはC社(売手)がB社(立替)宛てに交付するインボイスであり、B社(立替)が交付する立替金精算書は、支払った立替金がA社(買手)が負担するものであることを明らかにするための書類にすぎません。

よって、立替金精算書はインボイスではないため、精算書ごとに1回の端数処理を考慮する必要はありません。立替払いを行った支払先ごとに消費税額を計算し、端数処理を行い、その合計額を立替金精算書に記載して、A社(買手)に請求することとなります。

(参考)