インボイス制度では、これまで消費税を納めていない免税事業者がインボイス発行事業者を選択し、消費税を納付することとなった場合の負担軽減措置として、納税額を売上に係る消費税の2割に軽減する「2割特例」と呼ばれる制度が設けられています。

2割特例とは?

免税事業者がインボイス発行事業者を選択し、課税事業者となった場合には、納付する消費税の計算の際に、売上に係る消費税額から控除する仕入税額控除の金額を売上に係る消費税額の8割とすることができます。

言い換えると、納付する消費税を売上に係る消費税の2割とすることができます。

この制度を「2割特例(小規模事業者に係る税額控除に関する経過措置)」といいます。

(計算イメージ)

納付税額=売上に係る消費税-売上に係る消費税×8割 ⇒ 売上に係る消費税の2割

2割特例が設けられた目的は次の2点です。

(1)免税事業者から課税事業者となった方の税負担を軽減する。

(2)これまで消費税の申告をしたことのない事業者でも簡単に申告ができるようにする。

2割特例を適用すると多くの事業者が消費税の負担を軽減することができます。

特に、仕入がない、経費があまりかからない事業を行っている方は税負担の軽減が大きいです。

また、これまで消費税の申告を行ったことのない事業者にとって、売上に係る消費税と仕入・経費に係る消費税を把握する必要がある通常の消費税の申告方法はハードルが高い。

2割特例であれば、売上さえ把握しておけば消費税を計算することができるため、事務負担を大幅に軽減することができます。

適用対象者は?

2割特例の対象者は、

「インボイス発行事業者を選択したために免税事業者から課税事業者となった方」

言い換えると、「インボイス制度がなければ免税事業者であった方」が対象です。

基準期間における課税売上高が1千万円を超える事業者、資本金1千万円以上の新設法人など、インボイス発行事業者の選択に関わらず消費税の課税事業者となる方については、特例の対象外となります。

また、通常は事業年度(1年)ごとの消費税の課税期間を、1カ月や3カ月に短縮する「課税期間の特例」の適用を受けている事業者も対象外となります。

これは、2割特例がこれまで消費税の申告をしたことがない、消費税の知識がない方でも申告できるよう事務負担を軽減することを目的としているため、「課税期間の特例」を適用し、課税期間を短縮するほど消費税に詳しい方は制度の趣旨に沿わないということが理由です。

適用期間は?

2割特例は適用できる期間が限定されています。

適用期間は、令和5年10月1日から令和8年9月30日までの日の属する各課税期間となります。

「~までの期間」ではなく、「~までの日の属する各課税期間」であるため、

個人事業者であれば令和5年分から令和8年分までの4年分の申告が対象となります。

具体的な適用方法は?

2割特例を適用するために事前の届出は必要ありません。

消費税の申告書に2割特例の適用を受ける旨を付記することで適用することができます。

また、2割特例を適用するかどうかは、各年度の確定申告時に判断します。

事業者は「本則課税」or「2割特例」又は「簡易課税」or「2割特例」のどちらか有利な方を選択できます。

簡易課税のように2割特例を適用して申告した場合、翌年も2割特例を適用しなければいけないといった継続適用を強制されることもありません。

そのため、2割特例で申告したほうが有利な場合は、迷わず2割特例を選択しましょう。

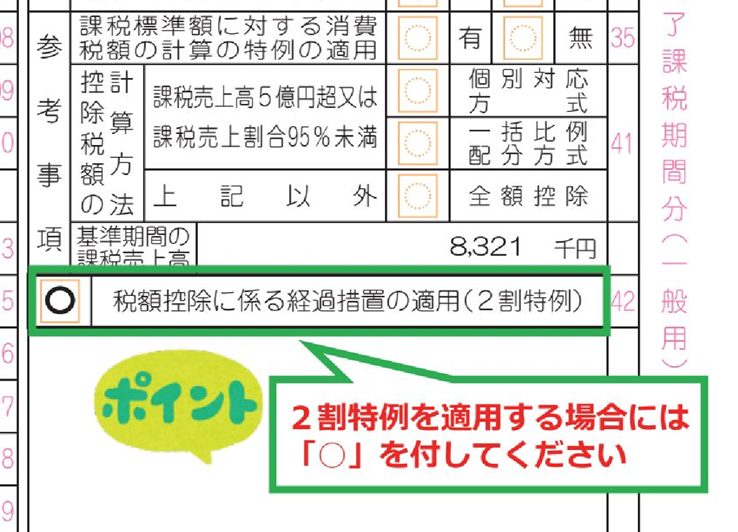

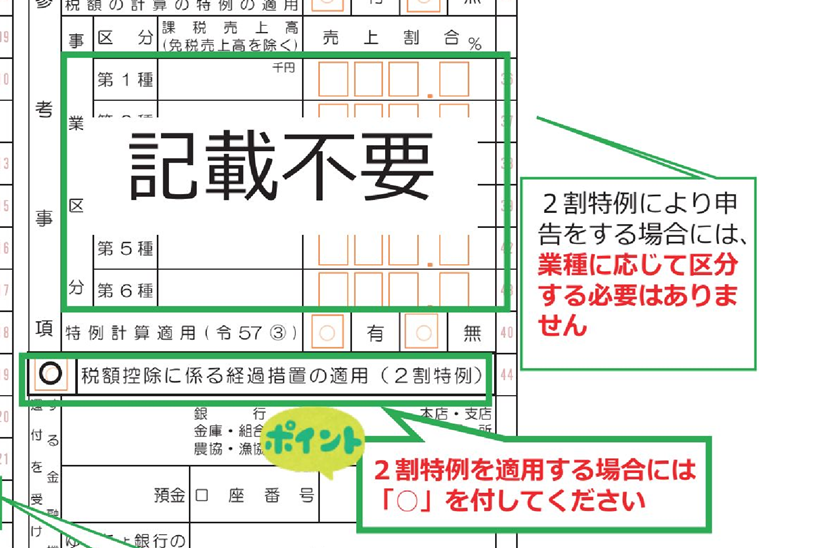

申告書への2割特例の適用を受ける旨の具体的な記載方法は次の通りです。

【申告書(第一表)一般用 抜粋】

【申告書(第一表)簡易課税用 抜粋】

(出所 国税庁:2割特例用 消費税及び地方消費税の確定申告の手引きより)

注意点

2割特例は事前の届出の必要はなく、消費税の計算も簡易であるため、非常に使い勝手のよい制度ですが、注意点もあります。

2割特例が使えるかどうかは、各課税期間ごとに判断する必要があります。

令和5年分の申告の際に2割特例を適用できたからといって、翌年以降も適用できるとは限りません。

各事業年度ごとに「インボイス発行事業者を選択していなければ免税事業者となるか」を検討し、適用の有無を判断する必要があります。

もう1つ注意点として、2割特例が適用できる期間が終了したあとの申告方法についても事前に検討しておきましょう。

個人事業者であれば、令和9年分の確定申告から2割特例は適用できません。

確定申告の時になって、特例が使えないことに気づき、「簡易課税」で申告しようとしても、簡易課税制度選択届出書を提出していなければ「本則課税」で申告せざるを得なくなります。

2割特例の適用を受けた事業者は、2割特例の適用を受けた課税期間の翌課税期間中(本来は翌課税期間開始前まで)に簡易課税制度選択届出書を提出すれば、提出した課税期間から簡易課税制度を適用できます。

事前に検討し、必要に応じて届出を提出しておきましょう。

2割特例はインボイス登録のハードルを下げた

消費税率10%の売上しかない場合、2割特例を適用した場合の消費税負担は売上の約1.8%となります。

<税負担の計算式>

売上×10/110×2割=納税額

⇒ 納付額=売上×(10×0.2)/110

⇒ 納付額=売上×0.0181818…

年間800万円の売上がある事業者であれば、800万円×1.8%≒14万5千円の納税になります。

売上の1.8%の消費税負担を大きいと感じるでしょうか?

それとも小さいと感じるでしょうか?

私は小さいと感じています。

仮にインボイス発行事業者を選択せず、取引先の何件かがインボイスを発行する同業他社に流れたとすると売上の減少額は1.8%ではすまない可能性もあります。

では、インボイス発行事業者を選択したほうがいいのかというとそう単純ではありません。

2割特例の適用期間はよくても、適用期間が過ぎると消費税負担が増えることになります。

2割特例が設けられたことにより免税事業者がインボイス発行事業者を選択するハードルは低くなりました。

インボイス発行事業者となって、2割特例が適用できる期間は、消費税負担を抑えつつ、特例が適用できなくなるまでに消費税の負担増加以上に売上を伸ばしていこうと考えることもできます。

現在、免税事業者である方も2割特例の適用を踏まえて今一度インボイスの登録について検討してみてはいかがでしょうか。

(参考)

インボイス制度 2割特例の適用を受けている事業者の簡易課税制度の届出期限

インボイス制度 税込1万円未満の取引についてインボイスの保存が不要となる少額特例とは?