令和6年の年末調整は定額減税の対応が必要となります。

例年の年末調整業務に加えて「定額減税の計算」と「様式の対応」が必要となるため解説していきます。

年末調整の際の定額減税の計算

年末調整は給与計算ソフトなどのシステムで計算を行っている事業者が多いかと思います。

ここまで複雑になった年末調整業務を手計算するのはちょっと無理があります。

もはや職人技です。私はシステムなしでは自信がありません。

年末調整システムを利用する前提でお話しますと、定額減税の対象となる同一生計配偶者と扶養親族を把握することがなによりも重要な作業となります。

定額減税は、給与所得者本人以外に、同一生計配偶者と扶養親族が控除の対象となります。

年末調整の際には、「扶養控除等申告書」や「配偶者控除等申告書」で定額減税の対象となる同一生計配偶者や扶養親族を把握します。

ここで重要なのが、例年であれば扶養控除等申告書、配偶者控除等申告書に記載されない同一生計配偶者や扶養親族を把握する必要があるということです。

扶養控除等申告書、配偶者控除等申告書に記載する必要のない同一生計配偶者(令和6年中の所得が1,000万円超の給与所得者の同一生計配偶者)や16歳未満の扶養親族も定額減税の対象となります。

配偶者控除や扶養控除の適用要件よりも定額減税の対象となる配偶者・扶養親族の範囲が広いため、例年通りの記載だけでは定額減税を正確に行うための情報が不足してしまいます。

そこで、扶養控除等申告書にも配偶者控除等申告書にも記載されない令和6年中の所得金額が1,000万円超の給与所得者の同一生計配偶者については「年末調整に係る申告書」を提出してもらいます。

すでに月次減税のために「令和6年分源泉徴収に係る定額減税のための申告書 兼 年末調整に係る定額減税のための申告書」を従業員から提出してもらっている事業者もいるかと思います。

年末調整で提出してもらう場合、例年提出している申告書の様式が変更されて兼用様式となっています。

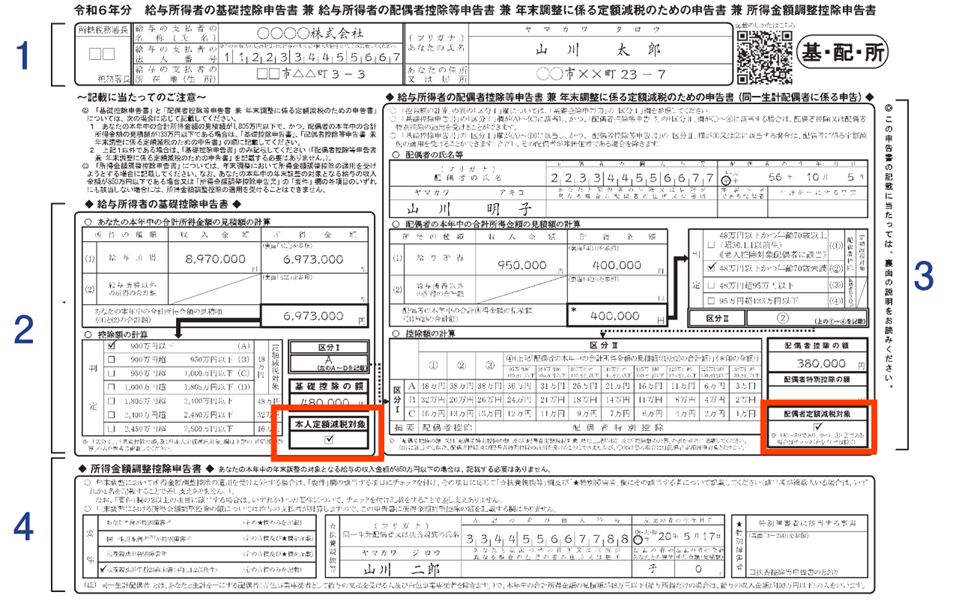

その名も「令和6年分給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書」です。

もはや何の申告書かわからないような長い名称となっています。

16歳未満の扶養親族については、扶養控除等申告書の「住民税に関する事項」に対象者全員の氏名を記載してもらうか、「年末調整に係る申告書」を提出してもらいましょう。

まとめます。

定額減税の対象者を次の書類で確認します。

①給与所得者の扶養控除等申告書(16歳未満の扶養親族を記載)

②給与所得者の配偶者控除等申告書

③年末調整に係る定額減税のための申告書(必要に応じて)

※②と③は兼用様式

なお、給与所得以外の所得を含めた合計所得金額が1,805万円を超える給与所得者は、年末調整における定額減税の対象外となります。

合計所得金額が1,805万円を超えるかどうかは、基礎控除申告書に記載された合計所得金額の見積額を確認してください。

様式の確認

定額減税への対応のため、年末調整の各様式が変更となっています。

(1)基礎控除申告書、配偶者控除等申告書、所得金額調整控除申告書

基礎控除申告書、配偶者控除等申告書、所得金額調整控除申告書の兼用様式は、年末調整に係る定額減税のための申告書が加わり、「令和6年分給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書」となりました。

赤枠の箇所が定額減税のため追加されています。

(出所:国税庁「各種申告書・記載例(扶養控除申告書など)」)

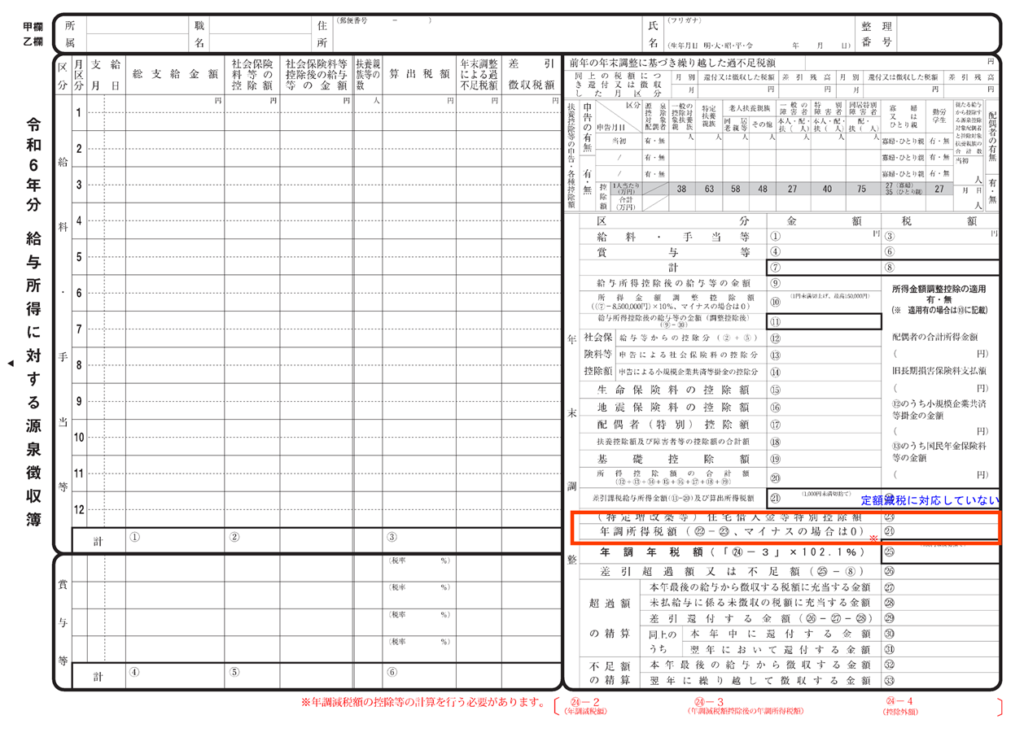

(2)源泉徴収簿

国税庁が作成している「令和6年分給与所得に対する源泉徴収簿」の「年末調整」欄は、定額減税に対応していません。

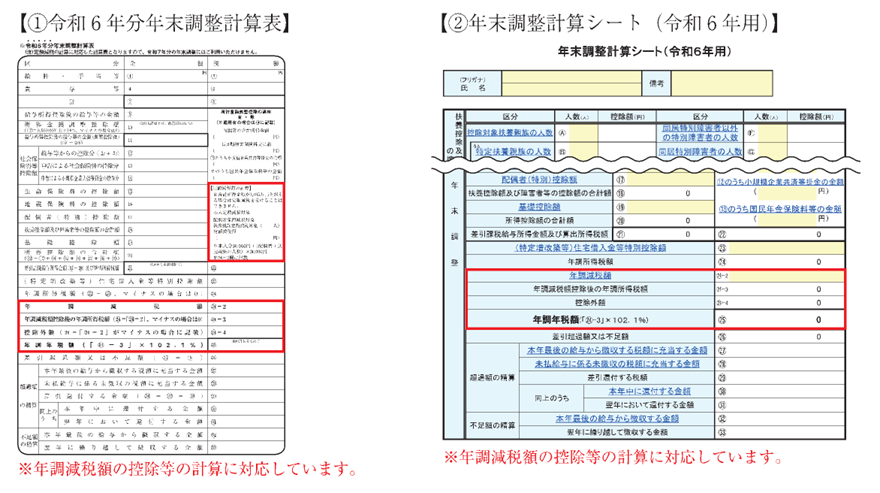

そのため、源泉徴収簿の余白に定額減税の控除額等を記載するか、定額減税に対応した「令和6年分年末調整計算表」又は「年末調整計算シート(令和6年用)」の様式を別途利用して定額減税の控除を正しく行った上で、年調年税額を算出します。

国税庁の様式が対応していないというのもいかがなものかと思いますが、令和6年だけの対応であるため、簡便的な対応を取ったのかもしれません。

この源泉徴収簿の記載方法については、お使いの年末調整システムによって対応が分かれるものと思われます。お使いのシステムではどのように記載されるか事前に確認しておきましょう。

【令和6年分給与所得に対する源泉徴収簿】

(出所:国税庁「各種申告書・記載例(扶養控除申告書など)」)

(出所:国税庁「令和6年分年末調整のしかた」)

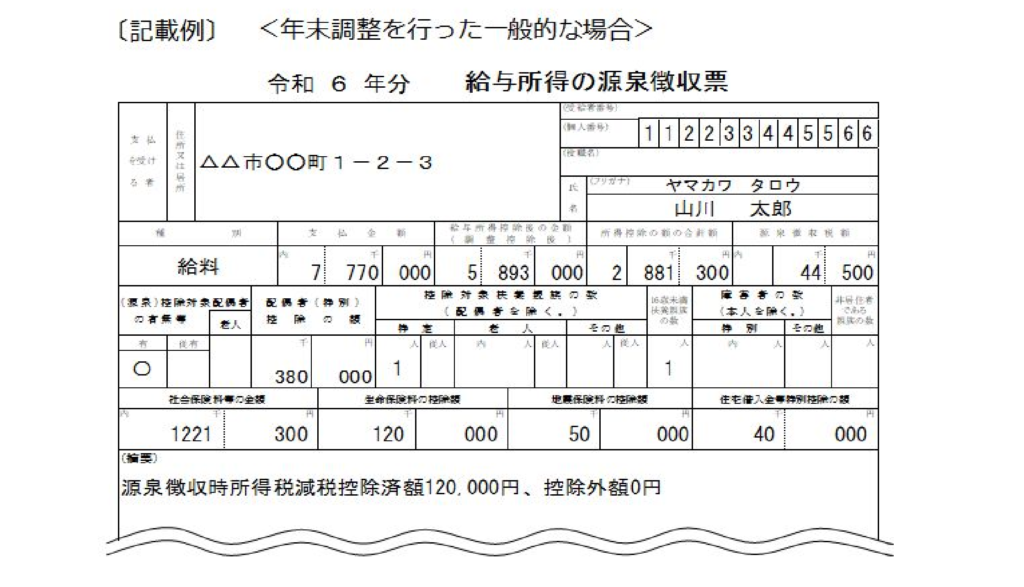

(3)源泉徴収票

年末調整の際に作成する源泉徴収票は、摘要欄に、実際に控除した定額減税額と定額減税額のうち控除しきれなかった金額を記載します。

(出所:国税庁「令和6年分所得税の定額減税のしかた」)

源泉徴収票の記載方法は過去の記事で詳しく書いていますのでこちらを参考にしてください。

まとめ

定額減税のために年末調整が複雑になってしまいました。

まずは、定額減税の対象となる同一生計配偶者や扶養親族を正確に把握しましょう。

従業員への周知も必要です。

提出書類に記載漏れがあると定額減税が受けられない可能性があることをお伝えしておきましょう。

定額減税の対象者を把握できればあとは年末調整システムに間違いのないよう入力すれば年税額はシステムが自動で計算してくれるはずです。

源泉徴収簿、源泉徴収票がお使いのシステムでどのように記載されるかも確認しておきましょう。